Mise en perspective du rôle de l’argent

Comme nous devrions l’envisager, l’argent ne devrait être qu’un outil au service d’un modèle de société. Modèle né d’abord d’une pensée issue de la vision d’une élite intellectuelle dont la proximité avec le reste de la population est nécessaire pour régir les affaires courantes . L’argent ne devrait être qu’un moyen facultatif parmi d’autres, dans le but de réaliser les projets découlant de cette vision, pour l’organisation de la société. C’est l’ascendance de l’esprit sur la matière (logique spirituelle) permettant de donner un sens à nos vies.

Il existe d’autres types de « contrats » liant les individus pour organiser la société et assurer leur subsistance matérielle, les uns au service des autres, sans passer par l’argent. En disant cela nous pensons bien sûr aux modèles de sociétés des peuples premiers. L’idée du revenu de base est également dans cette optique, avec la particularité d’utiliser toutefois l’argent mais dont le versement n’est pas conditionné par la préoccupation de savoir si les activités de l’individu ont une « utilité » pour l’ensemble de la société, accordant une totale confiance en chaque personne.

L’argent étant un intermédiaire, il devient vite une fin plutôt qu’un moyen auprès des individus dont la mentalité ne va guère au-delà, ne voyant que ce qui rentre ou ce qui sort de son « portefeuille ». Et il a sans doute été si bien adopté par la société grâce à ses aspects pratiques (issue de cette mentalité réduite à un horizon matérialiste) que nous étudions à l’école : unité de compte, réserve de valeur, etc.

D’autre part la dépendance à l’argent va bien de pair avec la mentalité individualiste actuelle. En effet autrefois la famille était vue comme une unité, au même point qu’un individu aujourd’hui. Et lors d’un héritage, le domaine était transmis à l’aîné (ou au dernier enfant en fonction de la région) de sorte que le bien reste au sein de la famille et que le territoire ne soit pas morcelé comme c’est le cas depuis la révolution française. En effet cette dernière a imposé un héritage avec parts égales aux héritiers au nom du principe d’égalité, divisant à chaque fois plus le territoire. Mais au final on se rend bien compte que cela n’est pas profitable à l’individu, qui isolé, se retrouve finalement perdant.

Il était également fréquent que les nobles fassent œuvre de charité à leur mort, en vertu de leur salut, faisant dons de leurs biens acquis à l’ensemble de la communauté. Auparavant les dettes n’étaient pas perçues comme un dû à rembourser absolument, d’autant plus que celles-ci étaient ou devenaient injustes. L’Eglise Catholique qui se positionnait contre le prêt à intérêt et qui ordonnait régulièrement l’annulation de certaines dettes, avait également sans doute une vision Aristotélicienne de la justice en la concevant ainsi : « La justice consiste à rendre à chacun ce qui lui est dû » (Aristote)

René Guénon, au travers de son incontournable ouvrage « Le Règne de la Quantité et les Signes des Temps » envisage que la monnaie eu jadis un rôle qualitatif et symbolique, où la monnaie servait par exemple à véhiculer des symboles tels que l’effigie du roi par exemple (la monnaie était un bon moyen afin que ses sujets en prennent connaissance). Aujourd’hui elle n’a plus qu’une valeur quantitative et pire encore, une pièce de monnaie en euro qui ne contient plus aucuns métaux précieux, n’a plus qu’une valeur fictive.

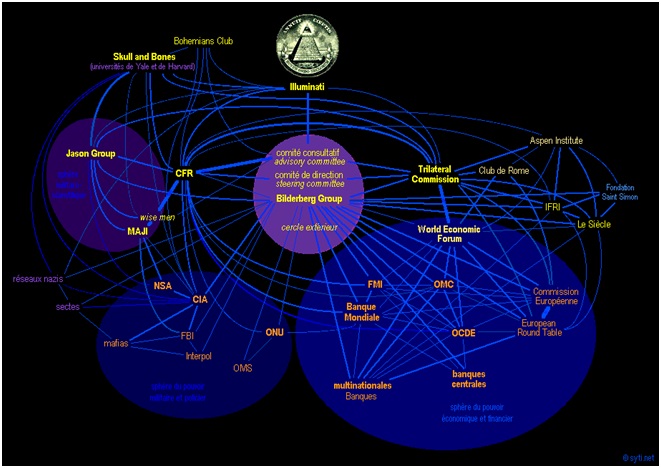

Le désordre économique sous contrôle d’un pouvoir dissimulé

Comme vu dans l’article au sujet des castes, aujourd’hui le pouvoir économique n’est plus au service du pouvoir temporel (politique) mais il le domine désormais. En réalité c’est sans doute le pouvoir politique sous le commandement d’une élite intellectuelle occulte (sociétés secrètes) qui, pour réaliser un projet de société non avouable, trouve comme prétexte des considérations d’ordre économique… comme si la science économique n’était pas capable de contrôler l’argent avec tous les moyens dont nous disposons. La science est par exemple capable de prévoir la météo plusieurs jours à l’avance avec des supercalculateurs utilisant des modèles mathématiques complexes mais se trouve incapable d’assurer une stabilité économique dont le circuit de l’argent, connu du début à la fin, est facilement simulable, traçable et donc prévisible. L’explication à cela est qu’il n’existe pas de science au service de la supervision de l’économie (qui sur un certain plan est moins complexe qu’il n’y paraît) : le contrôle de cette dernière est effectué de manière unilatérale par les instances en charge de la création monétaire (les banques commerciales et centrales) et la survenue de crises économiques (révélées à l’avance par certains initiés comme ce fut le cas en 2006 pour la crise des « subprimes ») est justifiée par l’incompétence (avérée ou non) des hommes politiques et par la cupidité des gens les ayant provoquées (ce qui est en partie vrai mais au niveau des exécutant seulement), tandis qu’elles font en réalité partie du plan. À ce titre, David Rockefeller aurait déclaré au « think tank » du C.F.R. (Council on Foreign Relations) : « Nous arrivons vers l’émergence d’une transformation globale. Tout ce dont nous avons besoin, c’est de LA CRISE MAJEURE et le peuple acceptera le Nouvel Ordre Mondial »

Source : « This present window of opportunity, during which a truly peaceful and interdependent world order might be built, will not be open for too long… We are on the verge of a global transformation. All we need is the right major crisis, and the nations will accept the New World Order. » – David Rockefeller speaking at the United Nations Ambassadors’ dinner. [Sept. 23, 1994]

Groupe Bilderberg : Réunion annuelle non officielle de quelques jours, existante depuis 1954 mais occultée par les médias pendant 60 ans. Elle réunit sur invitation environ 130 membres parmi les personnalités les plus influentes du moment (ou à venir) au niveau des pays occidentaux, que ce soit des ministres, candidats à la présidentielle, journalistes, PDG de grandes banques ou entreprises, ou encore directeurs d’ONG. Elle s’est fait connaitre grâce à des journalistes d’investigations tels que Daniel ESTULIN.

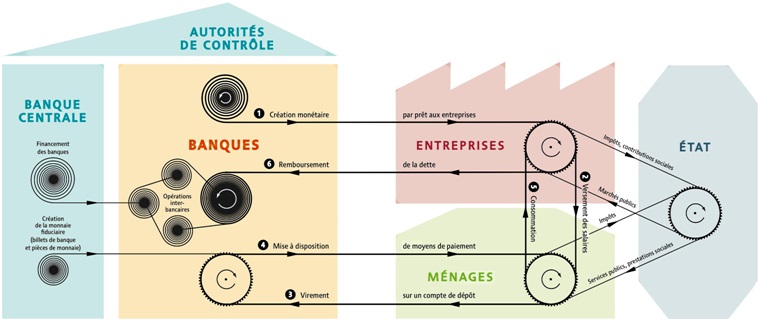

La création «ex-nihilo », à la base de la création monétaire

La création monétaire, bien qu’enseignée rapidement dans les écoles d’économie, n’est vraiment comprise qu’en s’y intéressant. Pour synthétiser, les banques commerciales (agences pour les particuliers et entreprises) disposent du pouvoir de création monétaire par le crédit et les banques centrales en ont un contrôle relatif via la manette qu’est le taux d’intérêt directeur.

Source : https://www.monde-diplomatique.fr/cartes/crise-banque-argent

Les banques centrales (Banque Centrale Européenne, Réserve fédérale des États-Unis, etc) accordent des crédits aux taux directeurs respectifs décidés par celles-ci aux banques commerciales. Les banques commerciales peuvent aussi emprunter auprès d’autres banques dont le taux (LIBOR, EURIBOR, …) suit de près le taux d’intérêt fixé par les banques centrales. Ce taux d’intérêt est ensuite répercuté sur les crédits accordés aux particuliers, qui sont plus enclins à contracter un crédit lorsque les taux diminuent et inversement.

Les banques commerciales créent de l’argent en majorité en prêtant accordant des crédits aux entreprises et aux particuliers selon un ratio autorisé (7% d’après les accords de Bâle III). Par exemple, pour 1 euro de fonds propre, une banque peut accorder un crédit de 14 euros. Ces 14 euros n’existent pas avant l’accord du crédit, il s’agit donc d’argent créé à partir de rien (de manière « ex-nihilo ») et le ratio 1/14 constitue un « effet de levier » sachant que si un faible pourcentage du montant des crédits n’est pas remboursé (insolvabilité), la banque doit encaisser les pertes rongeant la totalité de ses fonds propre.

Un autre instrument utilisé par les banques centrales en vue de contrôler la création monétaire est le taux de réserve fractionnaire. C’est le ratio d’argent que les banques doivent avoir déposé à leur banque centrale (toutes les banques ont un compte à leur banque centrale) par rapport au montant correspondant aux dépôts de ses clients. Dans l’UE, ce ratio est de 1%, dans les pays anglo-saxons de 0% et en Suisse de 2,5%.

Mais dans les faits, par diverses astuces, ce système de création monétaire basé sur les réserves fractionnaires avec expansion de la masse monétaire par effet multiplicateur du crédit peu créer de l’argent (dette) de manière quasi illimitée, la seule vraie limite étant la capacité d’endettement des particuliers / entreprises. Aujourd’hui l’argent crée ne correspond donc pas du tout à une quantité de biens et de services générés par le travail comme nous aurions pu nous y attendre, favorisant plutôt la spéculation que l’investissement productif.

Effet multiplicateur du crédit : rapport existant entre l’augmentation de monnaie centrale nouvelle émise par la banque centrale et la quantité de monnaie issue du crédit accordé par les établissements de crédit permise par cette augmentation.

Source : https://fr.wikipedia.org/wiki/Effet_multiplicateur_du_cr%C3%A9dit

Les méfaits de l’effet multiplicateur du crédit couplé à un intérêt

1) Production d’une spirale d’endettement auto alimentée

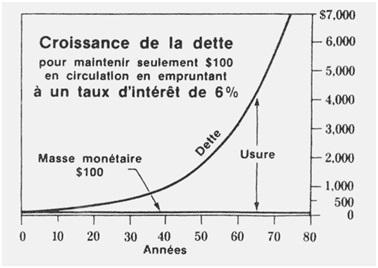

Elle est cependant un pré-requis pour la pérennité plus ou moins longue de ce système biaisé, car à cause des intérêts appliqués aux crédits, le montant de l’argent à rembourser est supérieur au crédit octroyé. Pour qu’un particulier rembourse un prêt immobilier par ex, il va devoir donc puiser plus d’argent dans la masse en circulation que la quantité créée lors du crédit. Pour éviter ce phénomène illustré par le jeu de la chaise musicale, la quantité d’argent créée (et donc le montant des crédits à accorder) doit de ce fait être en constante augmentation. La création de bulles (surévaluation d’un actif) de crédit de plus en plus grosses est donc nécessaire pour ne pas entrainer une défaillance générale due au manque d’argent en circulation.

Elle est cependant un pré-requis pour la pérennité plus ou moins longue de ce système biaisé, car à cause des intérêts appliqués aux crédits, le montant de l’argent à rembourser est supérieur au crédit octroyé. Pour qu’un particulier rembourse un prêt immobilier par ex, il va devoir donc puiser plus d’argent dans la masse en circulation que la quantité créée lors du crédit. Pour éviter ce phénomène illustré par le jeu de la chaise musicale, la quantité d’argent créée (et donc le montant des crédits à accorder) doit de ce fait être en constante augmentation. La création de bulles (surévaluation d’un actif) de crédit de plus en plus grosses est donc nécessaire pour ne pas entrainer une défaillance générale due au manque d’argent en circulation.

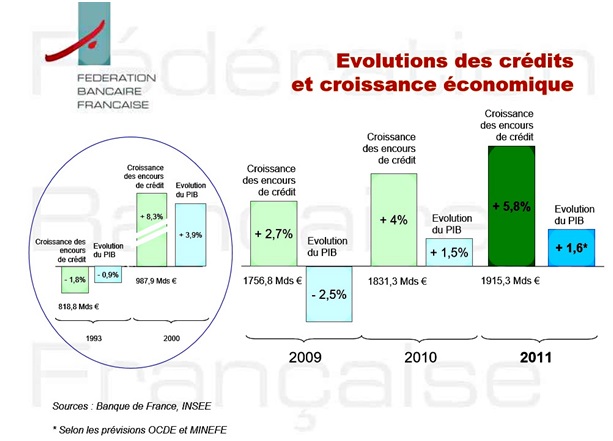

C’est la fameuse « croissance » qu’il faut aller chercher avec « les dents » comme le disait si bien Nicolas Sarkozy. Car comme nous le voyons sur le graphique ci-dessous, il y a une corrélation (plus ou moins relative) entre l’augmentation de l’encours des crédits et l’augmentation du Produit Intérieur Brut (croissance) :

La croissance ne dépend donc que de la possibilité d’accorder toujours plus de crédits tels que nous les voyons fleurir à tous les niveaux depuis des années pour endetter toujours plus la population afin de maintenir un niveau au moins constant d’argent en circulation. Comme nous le voyons dans le schéma, même une croissance positive de l’endettement ne suffit pas à produire un PIB positif (comme en 2009).

Et sortir de cette spirale d’endettement ne s’effectue jamais de manière positive : cela se produit soit par des faillites (sans doute la solution la moins pire, si réalisée de manière juste et ordonnée) soit par une spirale déflationniste (baisse des prix) qui engendre une dépression sur le plan économique.

2) Engendre l’inflation

Le phénomène de la spirale d’endettement générée a sans doute un lien avec le fait que les économistes s’accordent sur le fait que le système soit a l’équilibre avec une inflation de 2% à 4% par an.

Sans y réfléchir nous pensons que cette augmentation est linéaire tandis qu’elle a le même caractère exponentielle que l’accroissement de la dette (logique quand nous avons à l’esprit argent = dette) : Avec 2% d’inflation, la première année nous passons de 100 à 102 %, mais l’année suivante il s’agira de 2% de 102 (et non pas de 100), ce qui nous donne 104.04 (au lieu de 104) et ainsi de suite. Le début d’une croissance exponentielle (en bleu) ressemble de très près à une croissance linéaire (en rouge) mais plus le temps passe plus cela finit par s’emballer avec une courbe qui monte à la verticale, entrainant une dépréciation de la plus en plus rapide de la monnaie, l’argent en circulation n’étant plus garanti par un actif tangible comme c’était le cas auparavant (jusqu’en 1910) avec l’or et l’argent métal. La masse monétaire pouvant grandir de manière illimitée, elle dilue au passage la valeur de la monnaie (selon le principe de valeur en fonction de la rareté) dans une inflation en perpétuelle expansion.

Sans y réfléchir nous pensons que cette augmentation est linéaire tandis qu’elle a le même caractère exponentielle que l’accroissement de la dette (logique quand nous avons à l’esprit argent = dette) : Avec 2% d’inflation, la première année nous passons de 100 à 102 %, mais l’année suivante il s’agira de 2% de 102 (et non pas de 100), ce qui nous donne 104.04 (au lieu de 104) et ainsi de suite. Le début d’une croissance exponentielle (en bleu) ressemble de très près à une croissance linéaire (en rouge) mais plus le temps passe plus cela finit par s’emballer avec une courbe qui monte à la verticale, entrainant une dépréciation de la plus en plus rapide de la monnaie, l’argent en circulation n’étant plus garanti par un actif tangible comme c’était le cas auparavant (jusqu’en 1910) avec l’or et l’argent métal. La masse monétaire pouvant grandir de manière illimitée, elle dilue au passage la valeur de la monnaie (selon le principe de valeur en fonction de la rareté) dans une inflation en perpétuelle expansion.

A ce propos, la FED (Banque centrale Etats-unienne – privée) a cessé le 23 Mars 2006 de publier l’indice M3 (la masse monétaire qu’elle crée, cet indicateur étant considéré comme le plus fiable pour estimer la quantité de Dollars US en circulation dans le monde). Il n’est donc plus possible d’avoir connaissance de la croissance de la masse monétaire en dollars.

A noter aussi qu’une pièce en argent de 5 Francs (la semeuse) valait 8,5 euros (pour son poids en  argent métal) en 2011. Quelqu’un qui aurait converti ses francs en pièces de 5 Fr avant le passage à l’euro, aurait multiplié son épargne par 12 en l’espace de 10 ans ! Depuis la valeur de l’argent est descendu, les banques semblant faire pression à la baisse sur son cours en émettant de plus en plus « d’argent papier » (titres en bourses ne correspondant pas à de l’argent physique). Cette inflation ne se traduit pas par une hausse des salaires du fait d’une répartition de plus en plus inégale de l’argent ou seule une petite partie parvient à en capter et à en accumuler la majorité, avec la complicité des états de par leur inaction ou au contraire de part le vote de certaines lois. Officiellement elle serait de 1.5 à 2% par an (objectif de la BCE pour une stabilité des prix) tandis que les prix de l’immobilier à l’achat ont augmenté d’au moins de 100 % entre 1990 et 2006. Elle est aussi masqué par un ajustement sur la qualité des produits ou le rapport qualité/prix diminue sans cesse et cela même quand la production est délocalisée dans le même temps.

argent métal) en 2011. Quelqu’un qui aurait converti ses francs en pièces de 5 Fr avant le passage à l’euro, aurait multiplié son épargne par 12 en l’espace de 10 ans ! Depuis la valeur de l’argent est descendu, les banques semblant faire pression à la baisse sur son cours en émettant de plus en plus « d’argent papier » (titres en bourses ne correspondant pas à de l’argent physique). Cette inflation ne se traduit pas par une hausse des salaires du fait d’une répartition de plus en plus inégale de l’argent ou seule une petite partie parvient à en capter et à en accumuler la majorité, avec la complicité des états de par leur inaction ou au contraire de part le vote de certaines lois. Officiellement elle serait de 1.5 à 2% par an (objectif de la BCE pour une stabilité des prix) tandis que les prix de l’immobilier à l’achat ont augmenté d’au moins de 100 % entre 1990 et 2006. Elle est aussi masqué par un ajustement sur la qualité des produits ou le rapport qualité/prix diminue sans cesse et cela même quand la production est délocalisée dans le même temps.

A noter qu’elle pousse l’achat à crédit (et donc l’endettement) plutôt que l’épargne, alimentant elle-même sa cause.

3) Provocation de cycles économiques

Comme vu précédemment ce système monétaire n’est pas pérenne puisque condamné à finir dans une impasse à court ou moyen terme. Il induit donc de facto une cyclicité avec les facteurs d’instabilité que cela engendre, dont seuls les initiés savent tirer partie.

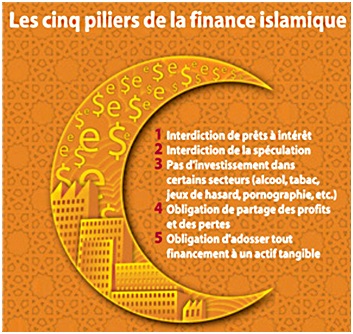

L’expansion de l’usure, moyen légalisé de dérober de l’argent

L’usure qui était autrefois interdite par les religions pour des raisons de morale, dans laquelle on trouve pourtant une explication sous-jacente issue d’une science. Mais la science ayant été opposée à la religion on comprend pourquoi la majeure partie des gens n’ont fini par voir dans la religion plus que l’aspect moral et contraignant de cette interdiction, détachée de tout principe et de toute réalité.

L’usure qui était autrefois interdite par les religions pour des raisons de morale, dans laquelle on trouve pourtant une explication sous-jacente issue d’une science. Mais la science ayant été opposée à la religion on comprend pourquoi la majeure partie des gens n’ont fini par voir dans la religion plus que l’aspect moral et contraignant de cette interdiction, détachée de tout principe et de toute réalité.

Elle a été introduite de manière positive sous le concept fallacieux de « faire travailler son argent » avec les comptes épargne rémunérés. L’individu bien heureux de cette faveur immorale dont il a bénéficié, y a pris gout et n’avait alors plus de raison de la remettre en cause lorsque celle-ci était appliquée à d’autres niveaux le desservant. L’appât ayant pris, le piège de la dépendance aux banques et à l’argent semble être en train de se refermer du fait qu’aujourd’hui non seulement les comptes épargne ne rapportent plus rien mais en plus il va falloir payer pour faire garder son épargne.

Ainsi cette usure présente à la base de la création du système monétaire, est aussi utilisée à d’autres niveaux du circuit économique (flux de circulation de l’argent) et s’étend de plus en plus :

– La dette de l’état : instaurée en 1973 par la loi Pompidou / Giscard votée un début janvier, puis confortée par l’article 104 du traité de Maastricht, puis 123 du traité de Lisbonne, elle interdit à la Banque de France d’accorder un découvert à l’état. L’état, pour se financer, doit désormais emprunter l’argent avec intérêt sur les marchés financiers. Couplé à cela, les budgets de l’état ont été intentionnellement votés en déséquilibre de sorte de faire accroitre cette dette jusqu’à ce que le coût annuel des intérêts devienne un des premiers postes de dépendance de l’état aux côtés de l’armée et de l’éducation nationale. Ainsi au moins l’équivalent de l’intégralité des impôts sur le revenu va tout droit dans la poche des créanciers (détenteurs de la dette). A noter que la politique de l’état est centré depuis des années sur la manière d’honorer la bête dette (centre du débat de l’entre deux tours des élections présidentielle de 2007 avec Nicolas Sarkozy face à Ségolène Royale), prétexte fallacieux à toutes les régressions sociales.

– La bourse / les marchés financiers : L’argent gagné par les banques et les grandes entreprises, au lieu d’être redistribué équitablement et mis en circulation constante pour faire tourner l’économie, est placé en bourse afin de faire de l’argent avec de l’argent, se servant au passage dans l’assiette par l’achat et la revente des matières premières sur le marchés des actions, avant que celles-ci n’arrivent sur le lieu de vente.

– Les grandes entreprises : Bien qu’elles n’aient pas le statut de banque commerciale avec le pouvoir de la création monétaire, elles créent aujourd’hui leurs propres établissements financiers avec de l’argent qui n’est pas reversé aux salariés mais qui sert également à faire de l’argent avec de l’argent, via des crédits à la consommation.

Cette usure, qui vole le fruit du travail, explique les déséquilibres qui se creusent de plus en plus entre les riches et les pauvres, les uns ayant les moyens de subtiliser l’argent des autres. En plus des taxes et des impôts qui augmentent sans cesse de manière inéquitable et utilisés de façon de plus en plus contreproductive, elle est aussi une des causes du fait que l’inflation (dont l’indice est jugé à partir d’un « panier de la ménagère » truqué) n’est pas reconnue officiellement. En temps normal, lorsque l’inflation bénéficie à tous, elle engendre la hausse des salaires pour compenser la diminution de la valeur de la monnaie.

Un rapport travail / argent complètement faussé

Ainsi, les gains de productivité engendrés par le progrès technique sont détournés et l’être humain de conditions moyennes doit perdre sa vie à vouloir la gagner, devant « se battre comme un lion pour vivre comme un rat », souvent dans des métiers parasites (les métiers productifs ayant été remplacés par des machines). Et si l’argent, à la base, sert d’unité de compte (et donc de référence), la valeur des choses est aujourd’hui complètement faussée entre les prix de l’immobilier surévalués (soumis à la bulle du crédit et à la spéculation), les prix de l’alimentation sous évalués permettant difficilement aux agriculteurs de vivre même en vente directe et ce malgré les aides de la Politique Agricole Commune, et enfin les prix des produits provenant de l’exploitation des travailleurs des « pays pauvres » sont également anormalement avantageux. Et paradoxalement, aujourd’hui nous pouvons avoir l’impression que pour vivre pauvrement comme autrefois, il faut être riche.

Le rapport entre l’homme et l’argent vu selon la bible

Et pour terminer, voici un rappel pas inutile, qui semble avoir été perdu de vue depuis longtemps maintenant :

« En vérité je vous le dis, il est difficile à une riche d’entrer dans le royaume des cieux. Je vous dis encore, il est plus facile à un chameau de passer pour un trou d’aiguille qu’à un riche d’entrer dans le royaume de Dieu » (Matthieu 19-23/24)

« Vous ne pouvez servir Dieu et l’Argent » (Luc 16-13).

Articles pouvant vous intéresser également sur ce blog :

- L’argent dette : l’arnaque de la création monétaire

- Santé : la loi du marché – Cash investigation

- Pour un retour a une vision sacrée de l’eau

- L’harmonie de la société médiévale, expliquée par le système de castes

- « Canosmose », un procédé traditionnel de construction réactualisé

- La concentration vue au travers de la méditation « Japa-yoga »

Il faudrait quand même être honnête à la base et ne pas oublier la moitié de l’histoire, en disant que les banques créent de l’argent avec les prêts qu’elles accordent et que cette création est infinie.

L’autre moitié de l’histoire c’est bien que ce crédit qu’elles détiennent sur les emprunteurs diminue au fur et à mesure qu’ils remboursent. Il n’y a pas d’augmentation infinie. A la fin il ne reste rien 0, nada, le crédit une fois remboursé a disparu en réalité, comme dans la comptabilité de la banque. Il ne reste que le bien ou les machines qu’il a permit d’acquérir, s’il n’a pas été galvaudé.

La réalité comptable c’est que si les banques créent de l’argent en prêtant, les particuliers et les entreprises le détruisent en remboursant. Si on a rien fait de tangible avec, c’est bel et bien de l’argent perdu, comme le fait si bien l’État en empruntant pour assurer son fonctionnement.

Et c’est pour cela que la dette de l’État est nocive.

Il y a pas mal de choses exactes dans l’article, mais AMHA, vous n’y expliquez pas clairement le mécanisme de la création de monnaie par les banques. En fait, elles ne prêtent pas seulement leur capital, mais surtout l’argent déposé chez elle par ses clients. Comme on peut considérer que la plupart du temps, l’argent prêté retourne à la banque sur un autre compte client, il n’y a pas de mouvement de trésorerie et la banque peut de nouveau prêter le même argent éventuellement plusieurs fois, dans la limite du taux de couverture autorisé (normalement, en fait par divers artifices, cette limite raisonnable est très souvent contournée par l’intermédiaire de produits financiers plus ou moins opaques).

Ce qui explique qu’une banque puisse faire faillite lorsque de trop nombreux clients retirent leur dépôt, parce qu’elle n’a pas la trésorerie nécessaire pour faire face, mais seulement des créances qu’elle ne peut mobiliser. (Pas mal de banques grecques ont eu le problème il y a peu, et n’ont dû leur salut qu’à une injection de liquidités de l’extérieur et une limitation autoritaire du montant des retraits).